Od początku 2014 r. weszła w życie podwyżka akcyzy na alkohol i papierosy. Na wyroby spirytusowe stawka ta wzrosła o 15% (art. 93 ust. 4 otrzymał brzmienie: „4. Stawka akcyzy na alkohol etylowy wynosi 5.704,00 zł od 1 hektolitra alkoholu etylowego 100% vol. zawartego w gotowym wyrobie”).

Charakterystyka akcyzy

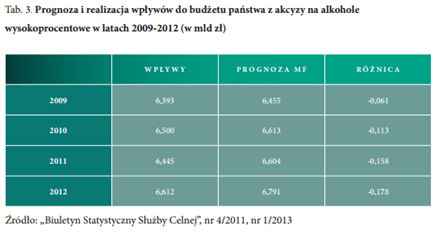

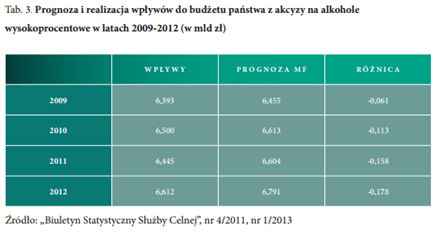

Ministerstwo oświadczyło, że wpływy z tytułu podwyższenia akcyzy na alkohol wzrosną o 780 mln zł. Jednak jak pokazują dane, nie zawsze przewidywane wpływy sprawdzają się.

Czytaj także: Jak państwo ściąga haracz z Polaków?

Podwyżka tej stawki tłumaczona była walką z nietrzeźwością wśród społeczeństwa. W Polsce największy odsetek spożycia alkoholu w roku 2012 przypada na grupę wiekową 18-24, jednak w żadnej z grup (od 18 do 60 lat) odsetek ten nie spada poniżej 74%[1]. Akcyza na alkohol w Polsce przed wzrostem nie była tak wysoka w porównaniu do innych państw europejskich. Przy stawce z roku 2013, 14 państw posiadało wyższą akcyzę na alkohol niż Polska. Po zmianie będzie to już 11 krajów[2]. Jednak po uwzględnieniu siły nabywczej, akcyza w UE wyższa jest tylko w Szwecji, Finlandii, Wielkiej Brytanii, Irlandii i Grecji[3].

Obecnie w 0,5 litra wódki znajduje się: 2 zł – koszt produkcji, 5,32 zł – marża producentów i dystrybutorów, 4,30 zł – podatek VAT i 11,38 zł – podatek akcyzowy (źródło: PPS). Gdyby sprzedaż tego produktu wolna była od opłat na rzecz państwa, 0,5 litra wódki kosztowałoby ok. 7 zł (!). Skutki wzrostu cen alkoholu mogą nie być odczuwalne od razu, gdyż ustawodawca dopuszcza sprzedaż alkoholu wyprodukowanego w 2013 r. ze starą stawką akcyzową (9,92 zł na 0,5 litra wódki). Gdyby zalegalizować nielegalny obrót wódki, wpływy do budżetu mogłyby się zwiększyć o ponad miliard złotych, gdyż szara strefa tego rynku wynosi 15%. W USA Polska wódka jest uważana za jedną z najlepszych na świecie. Nasze firmy eksportują ok. 20% tego trunku, głównie do Stanów Zjednoczonych i Francji. Podwyżka akcyzy sprawi zmniejszenie funduszy na promocje produktu za granicami i spadek eksportu.

Skutki akcyzy

Wzrost akcyzy na dane produkty powoduje rozrost szarej strefy. Prowadzi to do niesprawdzonej jakości oferowanych dóbr na tym rynku oraz często spadku jego jakości. Dla przykładu w wyniku zatrucia alkoholem w 2012 r. zmarło 159 osób, a 475 trafiło do szpitali.

Wysokie opodatkowanie to okazja dla różnych grup przestępczych, by zacząć oferować produkty opatrzone akcyzą na rynku legalnym bez tego obciążenia. W wyniku wysokich stawek ceny tych dóbr na rynku nielegalnym są często o ponad 50% mniejsze. la przykładu akcyza papierosowa od 10 lat wzrosła 2,5 razy, a według CBOS-u liczba palaczy od kilkunastu lat utrzymuje się na podobnym poziomie. Od 5 lat liczba palaczy wynosi około 30%-32%. W swoim dziele pt. „Interwencjonizm, czyli władza a rynek” Rothbard pisze:

(…) Podatek akcyzowy ma również ten dodatkowy skutek, że stanowi obciążenie dla konkretnej branży. Podatków nie można przerzucać w przód, lecz istnieje tendencja, by były przerzucane w tył, obciążając czynniki uczestniczące w produkcji. W przypadku podatku akcyzowego niespecyficzne czynniki produkcji i przedsiębiorcy otrzymają bodziec, by opuścić opodatkowaną branżę i przejść do branż nieopodatkowanych (…).

(…)podatek akcyzowy szkodzi konsumentom w taki sam sposób jak wszystkie podatki, przesuwając zasoby i popyt od prywatnych konsumentów do państwa, a także szkodzi konsumentom i producentom w sposób dla siebie charakterystyczny, zniekształcając alokacje rynkowe, ceny i przychody uzyskiwane przez czynniki produkcji; lecz nie można go uznać za podatek nałożony na konsumpcję, w tym sensie, iż jest on przerzucany na konsumentów.

Nie możemy zapomnieć również o niepoliczalnych kosztach związanych z koniecznością zwiększania kosztów ze względu na obecność i złożoność podatków, w tym przypadku akcyzowego, np. poprzez zatrudnianie większej ilości radców prawnych itd. do interpretacji przepisów i rozliczeń. Stratą jest też czas poświęcony na rozliczenia podatkowe, który mógłby zostać poświęcony na produkcję lub promocję.

Podwyżki stawek podatkowych na produkty są w przypadku Polski bardzo niebezpieczne. Jesteśmy bowiem krajem granicznym UE, a więc jako pierwsi jesteśmy kuszeni przez nielegalny przemyt zza wschodniej granicy, czy to z Białorusi czy z Ukrainy, gdzie stawki akcyzy są dużo niższe, przez co alkohol jest dużo tańszy. W 2010 r. ponad 60 milionów sztuk papierosów pochodzących z różnych krajów i przemycanych w transportach powyżej 100 000 sztuk, zatrzymano na trasie, w której Ukraina była krajem wysyłki, natomiast Polska była krajem docelowym.

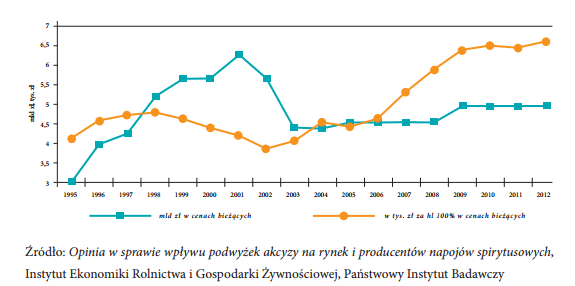

Krzywa Laffera działa również i w przypadku akcyzy. Wykres przedstawiający zależność między wysokością akcyzy, a wpływami do budżetu na przestrzeni lat 1995-2012 świetnie to ilustruje.

Podwyżka wysokości podatku nie zwiększy wpływów do budżetu jak zakłada rząd, wręcz przeciwnie, wpływy zmniejszą się. Jak pokazują najnowsze dane, wpływy z akcyzy za luty 2014 rok do roku zmniejszył się o 173 mln zł, to jest 45%(!). W lutym zeszłego roku wynosiły około 385 mln zł. Co więcej, znów pojawia się pole do przemytu i nadużyć. Kolejne obciążenia odbiją się na zwykłych konsumentach, którzy zauważą wzrost cen. Ucierpią również firmy przez spadek sprzedaży na legalnym rynku na rzecz nielegalnego obrotu. Jak zauważa Rothbard :

Exodus niespecyficznych czynników produkcji, a być może także firm, z opodatkowanej branży obniża wielkość produkcji danego dobra. Ta redukcja podaży podniesie cenę rynkową dobra, zakładając nie zmienioną krzywą popytu konsumpcyjnego (wyróżnienie oryginalne).

Oznacza to, że najbardziej na podwyżce zyskują przemytnicy, którzy wraz z podwyżką akcyzy rozszerzają swój nielegalny rynek rząd z tego tytułu nie ma żadnych wpływów) a cena legalnie sprzedawanych produktów rośnie, nie tylko ze względu na podwyżkę podatku, ale również na redukcję podaży i zmniejszenie popytu spowodowanego przeniesieniem się konsumentów na tańszy, nielegalny rynek.

Podsumowanie

Idealnym rozwiązaniem byłaby całkowita likwidacja podatku akcyzowego, a przynajmniej jego redukacja to minimum wynikającego z obecności Polski w UE. Starałem się pokazać, że podwyżka akcyzy nie sprawdza się i nie rozwiązuje problemów przedstawionych przez rząd, a jedynie je pogłębia. Nie dość, że daje pole do nadużyć i korupcji, to podnosi ceny i szkodzi konsumentom.

Teksty publikowane jako working papers wyrażają poglądy ich Autorów – nie są oficjalnym stanowiskiem Instytutu Misesa.

[2] Ekspertyza „Wpływ zmian wysokości stawki podatku akcyzowego od wyrobów spirytusowych w 2014 r. na dochody budżetu państwa”, Instytutu Sobieskiego, str.7.

[3] Raport „Fiskalny Obłęd” str. 17

![Bosak bez ogródek. „Tusk celował Trumpowi pistolecikiem z palców jak idiota” [WIDEO]](https://wmeritum.pl/wp-content/uploads/2026/01/Krzysztof-Bosak-1.png)