Zaciąganie kredytów w obcych walutach przez część kredytobiorców stanowiło z całą pewnością ich suwerenną decyzję. Nie chcemy w tym artykule tego negować, ani wdawać się w spory, na ile osoby te były faktycznie świadome ryzyka kursowego. Pragniemy jedynie zwrócić uwagę, na pewne czynniki globalne, a dokładniej na przepływy kapitału zagranicznego, które przyczyniły się do obecnego frankowego ambarasu

Niskie stopy procentowe i carry trade

Interwencje państwowe prowadzą do wielu niezamierzonych konsekwencji. Nie inaczej jest w przypadku polityki monetarnej. Jednym z takich skutków polityki zerowych stóp procentowych w Stanach Zjednoczonych (oraz innych gospodarkach rozwiniętych) prowadzonej od 2009 r. była bańka surowcowa, która niedawno pękła (a przynajmniej na ropie), oraz prawdopodobnie kończący się boom gospodarek rozwijających się.

Czytaj także: Geostrategia, czas na radykalne zmiany

W jaki sposób bardzo niskie stopy procentowe na głównych rynkach kapitałowych mogą przyczynić się do sztucznego ożywienia w gospodarkach rozwijających, do których zaliczana przez inwestorów jest także Polska? Otóż skłaniają one inwestorów do inwestowania w państwach rozwijających się, gdzie stopy procentowe są zwyczajowo wyższe (np. z powodu wyższej premii za ryzyko)[1].

Strategia inwestycyjna, która wykorzystuje różnice w stopach procentowych pomiędzy gospodarkami, to carry trade. Według wąskiej definicji jest to zadłużanie się (zajmowanie krótkiej pozycji) w walucie kraju o niskiej stopie procentowej (np. japoński jen) oraz inwestowanie tych środków w walutę kraju o wysokiej stopie procentowej (np. dolar nowozelandzki). Dla celu tego artykułu lepsza będzie jednak nieco szersza definicja, według której jest to zadłużanie się w walucie nisko oprocentowanej w celu nabycia instrumentów finansowych o wysokiej oczekiwanej stopie zwrotu. Może to być więc pożyczanie japońskiego jena i inwestowanie na amerykańskim rynku nieruchomości (przed kryzysem) czy pożyczanie dolara w celu nabywania surowców (po kryzysie).

Istnieje jednak jeden haczyk w tej strategii (poza zmianami stóp procentowych). Jest nim ryzyko kursowe. Początkowo, wraz z napływaniem kapitału zagranicznego, waluta kraju o wysokiej stopie procentowej umacnia się względem waluty kraju o niskiej stopie procentowej[2], co dodatkowo zwiększa zyskowność carry trade. Jeżeli jednak ta waluta zacznie się osłabiać, to jej deprecjacja zmniejsza atrakcyjność takiej inwestycji, skłaniając inwestorów do wycofania kapitału.

Nie jest teraz trudno zauważyć, że strategia carry trade obejmuje także… pożyczanie nisko oprocentowanego franka szwajcarskiego, aby zainwestować je w kupno domu lub mieszkania w Polsce. O ile jednak fundusze hedgingowe czy banki stosujące carry trade mogą odpowiednio zabezpieczyć się przed ryzykiem kursowym lub relatywnie szybko przenieść kapitał, o tyle polscy kredytobiorcy mają znacznie mniejsze możliwości w tej dziedzinie.

Polska jako przykład boomu na rynkach rozwijających się

Przykłady, w jaki sposób niskie stopy procentowe w najważniejszych gospodarkach świata przyczyniały się do szukania wyższej stopy zwrotu i sztucznego ożywienia gospodarek rozwijających, można by mnożyć. Spadające i potem niskie stopy procentowe w Stanach Zjednoczonych, Europie i Japonii w pierwszej połowie lat 90. przyczyniły się do boomu na rynkach Ameryki Łacińskiej oraz Azji. Początek XXI wieku to inny okres niskich stóp procentowych na międzynarodowych rynkach kapitałowych, zachęcający do inwestowania w krajach rozwijających się[3].

W latach 2002–2007 miał miejsce szybki (ok. 7,5-krotny) wzrost napływu prywatnego kapitału zagranicznego do krajów rozwijających się[4]. Znaczącym odbiorcą tych środków była Europa Środkowo-Wschodnia, która miała w latach 2006 i 2008 największy udział w przepływach prywatnego kapitału netto do krajów rozwijających się, na co wpływ miało dwukrotne rozszerzenie UE o kraje z tego obszaru[5].

Co ważne, napływ kapitału do Europy Środkowo-Wschodniej, w tym Polski, w istotnej części (zwłaszcza w latach 2005-2008) przybierał formę zagranicznych kredytów bankowych. Dostęp do zagranicznego finansowania wpłynął na wzrost dynamiki akcji kredytowej polskich banków, której szczyt przypadł na lata 2006-2007, i stał się preludium dla kłopotów z frankiem [6]. Od początków dekady zwiększała się zwłaszcza ekspansja kredytów dla gospodarstw domowych, przede wszystkim zaś kredytów hipotecznych. Kredyty hipoteczne dla gospodarstw domowych rosły przeciętnie o 40 proc. rocznie w latach 2003-2006[7]. Trzeba koniecznie zauważyć, że kredyty denominowane w walutach obcych stanowiły większość udzielanych kredytów mieszkaniowych[8].

Nie wchodząc tutaj w dywagacje, czy to banki zbyt liberalnie udzielały kredytów walutowych, czy to kredytobiorcy brali je zbyt pochopnie, pragniemy jedynie zwrócić uwagę, że bez napływu globalnego kapitału do polski w ramach stosowania strategii carry trade „problem kredytów frankowych” nie zaistniałby lub byłby znacznie mniejszy. To napływ środków z innych gospodarek (częściowo pochodzących z zagranicznej ekspansji kredytowej) oraz opierająca się na nim do pewnego stopnia akcja kredytowa wykreowały sztuczne ożywienie. Udział środków zagranicznych w przyroście środków finansujących akcję kredytową wzrósł z 19 proc. w latach 2001-2004 do 38 proc. w latach 2005-2008[9].

Kapitał zagraniczny wpływał do kraju nie tylko w postaci kredytów dla banków. Inwestorzy zagraniczni nabywali także polskie obligacje czy akcje, co zwiększało popyt na polską walutę. W konsekwencji indeks WIG w latach 2001-2007 wzrósł kilkukrotnie, zaś polski złoty umocnił się o kilkadziesiąt procent względem głównych walut światowych.

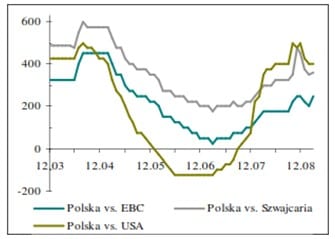

W takich warunkach nie trudno było o euforyczny boom. Polska była w UE, złoty był mocny jak nigdy, a ceny nieruchomości rosły. O ile część wytrawnych inwestorów zagranicznych (smart money) wiedziała jednak co się święci i swój kapitał ulokowany w akcjach polskich spółek zaczęła wycofywać jeszcze w 2006 r.[10] — wtedy też znacznie zmalał dysparytet stóp procentowych pomiędzy NBP a głównymi bankami centralnymi na świecie (zob. wykres nr 1) — przeciętny Kowalski zainwestował w akcje (czy fundusze akcyjne) i wziął kredyt we franku blisko szczytowych wartości.

Wybuch kryzysu spowodował zaś zmniejszenie napływu kapitału do Polski, znaczną deprecjację polskiej waluty oraz wstrzymanie akcji kredytowej w obcych walutach. Przeciętny Kowalski stracił i na akcjach oraz na deprecjacji waluty. Kolejny raz okazało się na ekspansywnej polityce pieniężnej oraz carry trade najwięcej traci ostatecznie społeczeństwo.

Wykres 1. Dysparytet stóp procentowych banków centralnych (pkt. bazowe)

Źródło: UKNF, „Raport o sytuacji banków w 2008 roku”, 2008, s. 14

Podsumowanie

W niekończącej się publicystyce dotyczącej osób zadłużonych we franku szwajcarskim brakuje globalnego spojrzenia. Zrozumienie ówczesnej sytuacji makroekonomicznej oraz skutków luźnej polityki monetarnej w postaci carry trade pozwala dojrzeć, że banki nie doprowadziły celowo do obecnej sytuacji, lecz racjonalnie (w ramach racjonalności ograniczonej pokusą nadużycia) odpowiadały na dostępność zagranicznego finansowania z jednej strony oraz na wzrost zapotrzebowania Polaków na mieszkania z drugiej strony.

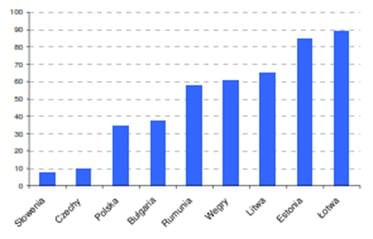

Warto w tym kontekście zdać sobie sprawę, że Polska nie była odosobniona, jeśli chodzi o wzrost hipotecznych kredytów walutowych na początku XXI wieku. W krajach bałtyckich oraz w Bułgarii i Rumunii dynamika kredytów (walutowych) była znacznie wyższa przed wybuchem kryzysu. Znamienny jest przykład Łotwy, na której udział kredytów w obcych walutach wynosił w 2008 r. ok. 90% wszystkich kredytów udzielonych sektorowi prywatnemu (zob. wykres nr 2). W konsekwencji Łotwa odnotowała znaczący odpływ kapitału oraz spadek PKB o ok. 25% w latach 2009-2010[11]. Co więcej, całkowita akcja kredytowa (obejmująca wszystkie rodzaje kredytów) była w Polsce istotnie wolniejsza niż w przypadku innych gospodarek rozwijających się[12], co zaowocowało mniejszymi problemami po wybuchu kryzysu.

Wykres 2. Udział kredytów w walutach obcych jako proc. całości kredytów dla sektora prywatnego, 2008

Źródło: NBP, „Polska wobec światowego kryzysu gospodarczego”, 2009, s. 15

Innymi słowy, polityka monetarna głównych banków centralnych na świecie ma często dalej sięgające konsekwencje, niż to się na pozór wydaje, zaś obecne animozje pomiędzy bankami a „frankowiczami” jasno dowodzą, że interwencja państwa w strefę pieniężną prowadzi do konfliktów społecznych.

We współczesnej zintegrowanej gospodarce globalnej zmiany podaży walut rezerwowych (dolar, euro, jen) oraz związanych z nimi stóp procentowych mają z konieczności wpływ na całą światową gospodarkę, choćby był to wpływ pośredni, poprzez przepływy kapitału prywatnego. Warto o tym pamiętać zwłaszcza dzisiaj, kiedy silny dolar (względem walut krajów rozwijających się) ponownie stawia carry trade pod znakiem zapytania, narażając kraje rozwijające, w tym Polskę, na odpływ kapitału zagranicznego[13].

Komentarz Arkadiusza Sieronia z Instytutu Misesa

Mises.pl

[1] Innym kanałem „eksportowania boomu” może być światowa struktura produkcji: wiele gospodarek rozwijających się specjalizuje się w produkcji surowców, co sprawia, że są bardziej wrażliwe na zmiany koniunkturalne. Dlatego ożywienie w Australii oraz Kanadzie również może się zakończyć w najbliższym czasie.

[2] Warto zauważyć, że jeżeli taką walutą jest dolar, to jego osłabienie może zwiększyć cenę surowców, co dodatkowo może zachęcić do inwestowania na rynkach rozwijających się i eksportujących surowce.

[3] Wzrost globalnej płynności, spadek awersji do ryzyka, szybkie tempo wzrostu gospodarki światowej, zwyżkujące surowce oraz przeświadczenie o tym, że kraje rozwijające się unikną ewentualnych negatywnych konsekwencji problemów na rynkach krajów rozwiniętych, również zachęcały do inwestowania na tych rynkach.

[4] E. Bilewicz, „Światowy kryzys finansowy a napływ kapitału do krajów rozwijających się”, Studia i Prace Wydziału Nauk Ekonomicznych i Zarządzania Uniwersytety Szczecińskiego, nr 24, 2011, s. 26-27.

[5] NBP, „Przepływy kapitału w krajach rozwijających się w latach 2000-2011”, 2012, s. 17-18.

[6] NBP, „Polska wobec światowego kryzysu gospodarczego”, 2009, s. 15.

[7] IMF, „Republic of Poland: Financial Sector Assessment Program-Technical Note-Credit, Growth, and Financial Stability”, 2007, s. 3.

[8] UKNF, „Raport o sytuacji banków w 2007 roku”, 2008, s. 27-43.

[9] J. Pruski, „Bilansowe uwarunkowania rozwoju akcji kredytowej w Polsce”, ZBP, 2012, s. 12.

[10] NBP, „Bilans płatniczy”.

[11] Paradoksalnie mogło to jej wyjść na dobre, gdyż kryzys stał się impulsem do znacznej redukcji wydatków publicznych, co później zaowocowało dynamicznych rozwojem.

[12] IMF, op. cit.

[13] Polska gospodarka w porównaniu do innych państw rozwijających wygląda co prawda dobrze, niemniej polskie obligacje skarbowe są aż w ponad 40 proc. posiadane przez inwestorów zagranicznych, co czyniłoby odpływ kapitału bardziej dotkliwym.

Fot: Commons Wikimedia